當“選擇自由”變成“選擇焦慮”,ETF市場正經歷甜蜜煩惱。

境內ETF市場正以驚人速度實現跨越式發展。

截至4月20日,全市場ETF最新規模達到4.01萬億元,再創歷史新高。

然而,在ETF市場繁榮的背后,投資者也面臨著諸多困惑。

以寬基指數為例,滬深300和科創板50同屬寬基指數,但其業績表現卻存在巨大差異。這使得投資者在面對這類看似"同質化"的產品時,難以準確辨別其風險特征,在選擇時往往感到迷茫。

再看行業和主題指數,以人工智能為例,它既可能被歸類為"科技行業",又可貼上"數字化主題"的標簽,這種分類的模糊性讓投資者難以確定哪種標簽更為精準,進而影響對基金投資方向的判斷。

此外,隨著價值、紅利、質量等風格因子指數數量的明顯增長,投資者如何根據這些指數的定位,精準匹配自身的配置需求,也成為了一個亟待解決的問題。

在這樣的市場背景下,易方達基金的做法為行業提供了有益的啟示。

易方達基金參考國際標準、立足本土實踐,系統性梳理了ETF分類體系,將股票指數ETF劃分為規模指數(寬基)、風格因子指數、行業指數和主題指數四大類及若干細分類別。

這一分類體系有助于投資者在品類繁多的ETF市場中,更清晰、高效地根據自身需求選擇合適的ETF產品。

01 打破“寬基低風險”迷思

作為資本市場的“溫度計”,寬基ETF通過跟蹤滬深300、中證A500等指數,實現市場貝塔收益的精準捕獲。

這類產品具備兩大核心特征:一是投資范圍覆蓋多元領域,不局限于單一行業或板塊,致力于捕捉市場整體收益;二是成分股結構分散,通常包含數十至數百只標的,通過科學權重分配降低單一資產波動影響。

上述特性也使其成為機構資金及個人投資者布局“被動化”投資的首選方向。

截至2024年末,A股市場7.4%的自由流通市值由ETF持有,較2023年提升3.2個百分點,其中機構資金貢獻顯著。

此外,寬基ETF在穩定市場預期方面發揮著重要作用。以本月為例,在市場出現劇烈波動之際,滬深300相關ETF持續獲得機構資金青睞,累計凈流入規模突破千億元,推動指數連續收出多根陽線。

然而,當前市場對“寬基”概念的界定存在顯著分歧。國內習慣將規模指數統稱為寬基,衍生出“大盤寬基”、“科創寬基”等模糊表述,導致投資者難以準確區分產品風險特征。

反觀海外市場,寬基指數有著嚴格定義——必須代表整體股市表現,明確排除行業指數、風格指數及特定市值區間(如小盤、中盤)指數。

針對這一認知痛點,易方達基金從市場和市值兩個維度進行了梳理。

市場維度劃分為中國市場與國際市場。國際市場按地理范圍細分為全球、區域及單一國家市場,不做市值區分;中國市場進一步按上市板塊拆解,包括A股、滬市、深市、科創板/創業板、港股、滬港深等獨立市場單元。

市值維度覆蓋全市場、大盤、中盤、小盤四大類別,精準刻畫指數的市值風格特征。

優化后,產品定位變得清晰可辨:A500ETF易方達(159361)對應“A股大盤”,科創板50ETF(588080)歸屬“科創板大盤”,創業板300則定位于“創業板小盤”。

這種分類體系打破了“寬基必然低風險”的傳統認知——不同市場板塊、不同市值區間的天然波動差異得以顯現,投資者可根據自身風險偏好精準匹配。

圖1:規模指數(寬基)分類

02 從“模糊標簽”到“精準定位”

在ETF投資領域,行業與主題產品常被混為一談,實則存在本質差異。

行業ETF是基于上市公司主營業務收入類別的指數產品,其核心功能是幫助投資者聚焦特定行業。

以銀行相關ETF為例,此類產品通過跟蹤上市銀行的整體表現,使投資者能夠直接獲取銀行業的行業β收益。

這類產品具有鮮明特征。一方面,通過專注于單一行業,實現對特定領域的深度投資;另一方面,由于資產高度集中于單一行業,投資風險也更為集中——行業政策變化、產業鏈波動等因素可能對凈值產生顯著影響。

而主題ETF突破行業藩籬,橫向串聯多產業環節。

以人工智能ETF(159819)為例,其跟蹤的指數的成分股橫跨計算機、電子、通信等行業,完整覆蓋AI芯片、算法開發、場景應用等全產業鏈。

但對于個人投資者而言,行業分類體系的復雜性與主題投資的泛化性,容易導致行業和主題標簽出現混淆。

為了幫助投資者精準定位,易方達結合了國內行業分類和海外指數公司的經驗,厘清了行業和主題的邊界。

行業指數方面,國際市場普遍采用MSCI和標普共同制定的全球行業分類標準(GICS)、FTSE全球分類系統等分類體系,國內則有中證、國證、恒生等分類標準,以及申萬、中信等高實用性的市場定制分類。

不同體系的行業劃分差異,導致產品標簽出現 “同行業不同表述”的混亂現象。

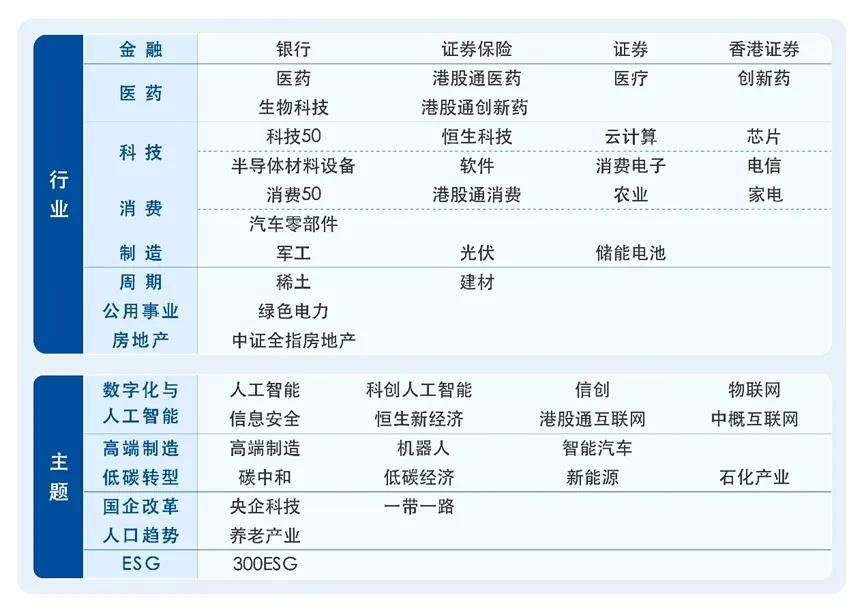

針對上述問題,易方達基金融合國內外經驗,在參考國際框架與本土實踐的基礎上,梳理整合八大行業,包括金融、醫藥、科技、消費、制造、周期、公用事業、房地產,并圍繞國家戰略與產業趨勢,以“跨行業 + 前瞻性”為標準,整合六大主題方向,分別是數字化與人工智能、高端制造、低碳轉型、國企改革、人口趨勢、ESG。

通過這一兼具國際化視野與本土適配性的分類體系,投資者可跳出“憑名稱選基金”的誤區,根據投資目標精準定位標的。

圖2:行業和主題分類

03 告別“被動躺平”

與寬基ETF、行業/主題ETF相比,風格因子ETF對許多投資者來說可能較為陌生。但實際上,近年來備受關注的紅利ETF,正是其中的典型代表。

風格因子ETF,又稱Smart Beta ETF,它是一種打破傳統市值加權的被動投資模式,通過預設的量化規則篩選成分股并調整權重,以實現風險控制或收益增強投資目標的產品。

這類產品的核心優勢在于將學術研究成果或市場投資理念轉化為可執行的策略,例如通過價值、成長、紅利、低波動等因子構建差異化的風險收益特征組合。

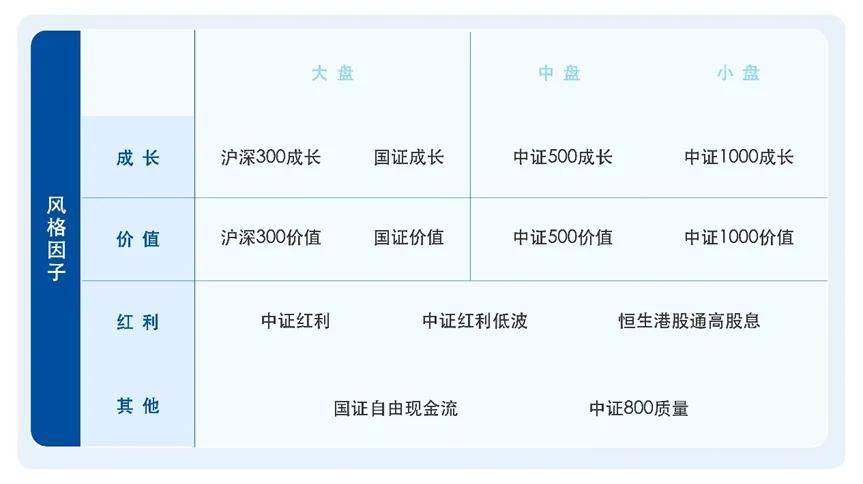

在風格因子體系的梳理上,易方達基金展現出對國際經驗的本土化轉化能力與市場實踐的深度理解。

盡管風格因子ETF的理論框架相對成熟,但其實際應用效果高度依賴因子體系的構建能力。如何將學術理論與市場實踐相結合,并針對本土市場特點進行優化,關鍵在于以下亮點。

一是本土化遷移。

晨星九宮格是市場上應用較多的刻畫風格的方案,易方達基金梳理時也繼續沿用價值、成長這兩類國際通用風格,疊加市值維度,形成大盤成長、小盤價值等細分類型。例如,可以清晰地將滬深300成長對應到大盤成長風格,聚焦大盤股的盈利增速;將中證1000價值劃分到小盤價值風格,挖掘小盤股的估值洼地。

二是實踐適配性。

紅利投資一直被視為一種穩健且具有長期價值的投資策略。格雷厄姆在其經典著作《證券分析》中指出:“分紅回報是公司成長中最為可靠的部分。”分紅不僅體現了公司的盈利能力和財務健康狀況,更是股東能夠直接獲得的“真金白銀”,是投資回報的重要組成部分。

這一投資理念在當前市場環境下展現出新的價值。隨著市場波動加劇和投資者對穩健收益的追求,紅利類投資因其較高的股息率和較低的估值水平,受到了市場的廣泛關注。特別是在過去兩年,紅利策略在市場波動中展現出較強的防御性和收益穩定性,成為眾多投資者的首選之一。

基于這一趨勢,易方達基金也在不斷完善的紅利投資產品線,推出了跟蹤中證紅利、中證紅利低波動、中證紅利價值、恒生港股通高股息低波動等多個指數的ETF產品,形成覆蓋A股、港股市場的多層次紅利投資工具。

目前,易方達基金旗下的紅利類ETF均采取低費率策略,管理費僅為0.15%。其中,紅利ETF易方達(515180)在跟蹤相同標的指數的同類產品中規模位居榜首。

紅利投資的成功并非孤例,它只是風格因子投資體系中的一個典型代表。

無論是紅利因子還是自由現金流因子,其核心邏輯均在于通過量化規則篩選優質資產,從而實現風險收益的優化。

從國際實踐來看,自由現金流作為另一重要風格因子,已成為全球投資者評估企業價值的關鍵指標。巴菲特和芒格曾強調:“企業的真實價值最終取決于其能夠持續產生的自由現金流。”這一理念在A股市場同樣適用,今年以來自由現金流ETF的興起,正是對這一因子的有效實踐,就在上周自由現金流ETF易方達(159222)也上市交易了。

這些風格因子投資工具的共同特點是:通過固定的規則來維持一致的投資風格,可以顯著減少投資過程中產生的漂移。

隨著指數創新持續推進,未來還將有更多差異化定位的風格因子ETF為指數投資帶來新的突破。

投資者可以像組合基金經理一樣,通過精細分類的風格因子,搭建自己的“多因子配置模型”,實現更精準的資產配置。

圖3:風格因子分類

04 ETF新基建

國內ETF在短短兩年內,便走完了發達市場多年的發展歷程,其發展速度之快令人矚目。

ETF市場的蓬勃發展為投資者提供了前所未有的工具選擇,但品類繁多的背后,卻給投資者帶來選擇上的困境。

易方達基金的探索印證了一個樸素的真理:金融工具的復雜性不應成為投資者認知的壁壘。

當“大盤寬基”與“科創小盤”的風險差異一目了然,當“人工智能”主題不再與“科技行業”混為一談,當紅利因子與自由現金流策略各司其職,被動投資才能真正實現其“透明化、低成本”的初心。

展望未來,隨著ETF市場從規模擴張邁向高質量發展,分類體系的完善將推動兩重深化:于投資者,可告別“標簽依賴”,實現風險收益的精準匹配;于市場,或能減少同質化,促進產品創新與生態優化。

或許,當每一只ETF都能在分類框架中找到自己的坐標時,中國ETF市場方能真正從“高速增長”走向“高質成長”,成為全球指數投資版圖中不可或缺的拼圖。