每個時代都蘊含著獨特的阿爾法行業,投資者需緊跟時代,匹配自己的能力圈,以抓住這些行業帶來的機遇。

在很多人的印象中,只要基金業績好,就能帶來規模的顯著增長,但事實上并非如此。

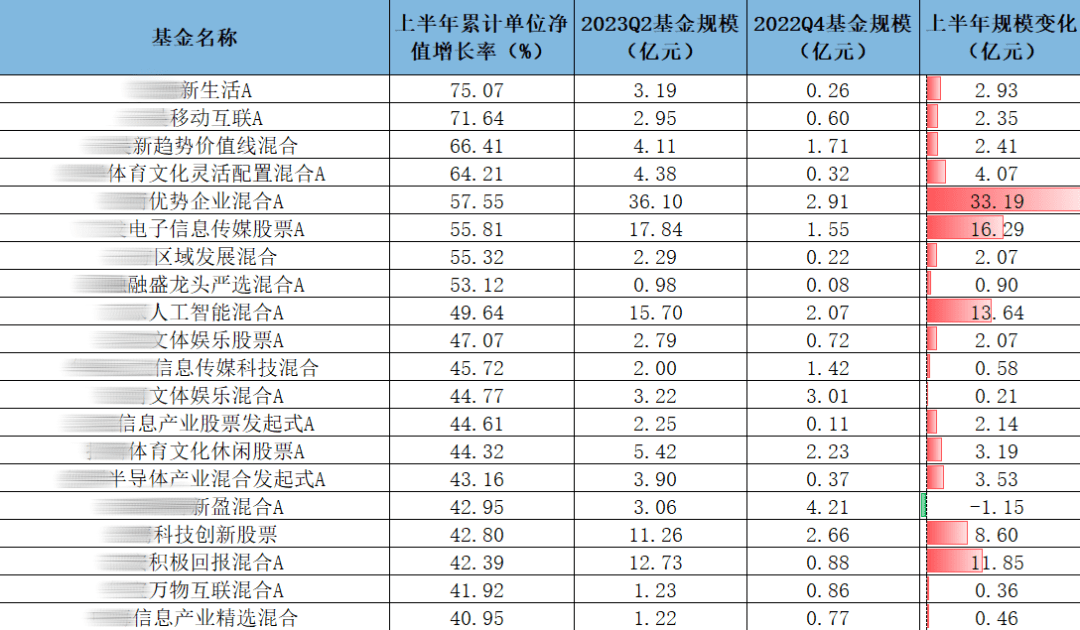

從上半年漲幅靠前的基金規模變動來看,絕大多數產品的規模增長并不顯著。

來源:iFinD,數據截至2023.6.30

來源:iFinD,數據截至2023.6.30

這一幕,與去年煤炭板塊一騎絕塵時的情況頗為類似,反映了大家對于短期漲幅過快板塊的擔憂,對于波動大的板塊更偏向于謹慎。

不過,在上述榜單中,我們還是能看到一些特例,比如招商基金翟相棟所管理的“招商優勢企業混合A”,上半年規模猛增33.19億元,成為其中最為耀眼的一個。

01 “中生代”的故事

提起翟相棟,外界往往會冠以“新生代”基金經理的稱號。但實際上,他是一位有著8年股票投研經歷,超過6年股票賬戶管理經驗的“中生代”。

2015年6月,從中國人民大學金融學碩士畢業后,翟相棟加入了中信建投證券自營部,任TMT研究員、投資經理。

那一時期,A股正好處在牛熊轉換的階段。還未嘗到牛市喜悅的翟相棟,卻先上了一堂刻骨銘心的風險教育課。

牛市中從不缺幸運兒,熊市中突出重圍則更顯珍貴,極端的市場環境才是優秀投資者主動管理能力的試金石。

2018年,A股市場迎來了一輪寒冬。那一年,滬深300指數下跌25.31%,最終定格在3010.65點,權益類基金幾乎全軍覆沒。其中,股票型基金平均收益為-25.43%,混合型基金平均收益為-14.19%。翟相棟則逆勢突圍,其管理的自營賬戶賺了6個點,開始在業內嶄露頭角。

而真正令業內人士所熟知的,是其2019-2020年間在半導體行業投資上的經典一役。

當時的半導體行業正面臨著國產替代、芯片需求旺盛等多方面的需求增長,國內外晶圓大廠紛紛建廠擴產,預示著國產設備行業即將迎來高景氣期,這讓彼時身為非從業人員的翟相棟產生了投資半導體設備領域的興趣。

因為按照翟相棟投資框架中的四要素:概念、預期、業績、泡沫。其中,預期階段往往漲幅最大,是超額收益的主要來源,而彼時的半導體設備領域恰好處于這一階段。

同時,如果一家企業的增長,同時由行業需求增長、公司份額提升、新品類打開新增長曲線這三個邏輯共同驅動來實現,那么翟相棟便會選擇重倉介入。

經過深入研究,他發現某微觀加工高端設備公司,憑借國產替代趨勢下的技術領先地位,刻蝕設備份額預期將顯著提升。

彼時,該公司試圖采用外延并購的方式,發展新的業務領域,拓寬發展空間。通過計劃收購其他企業,進入占比20%的薄膜沉積領域,并計劃控股另一家企業,進入占比15%的前道量測領域。此外,該公司還通過內生增長方式,由CCP刻蝕拓展至ICP刻蝕領域,由LED MOCVD拓展至Mini-LED MOCVD設備品種。

所有這些因素,使得翟相棟堅定地選擇在2019年9-10月間,重倉買入該公司的股票。

隨著2020年的來臨,該公司的業績得到了進一步的提升。原本投資時依賴于預期驅動的翟相棟,發現市場對該公司的熱度越來越高,業績不斷上升,預期幾乎完美實現。雖然該公司表現出色,但在市場瘋狂追捧下,公司的估值泡沫越吹越大。翟相棟意識到,應主動控制風險敞口,適時兌現。于是,他開始逐步賣出該公司的股票,最終獲利數倍。

此后,雖然該公司的股價,在經歷了短暫回調后,創出了新高。但翟相棟并未選擇追高買入,而是耐心等待下一次進場機會。

02 雙擊機會

進入2022年下半年后,市場逐漸趨于穩定,該公司也完成了估值泡沫消化。這時,翟相棟決定重新投資這家公司,為的是賺取下一輪預期上行帶來的超額收益。

此時的翟相棟,已有了新的身份——“招商優勢企業”的掌舵者。

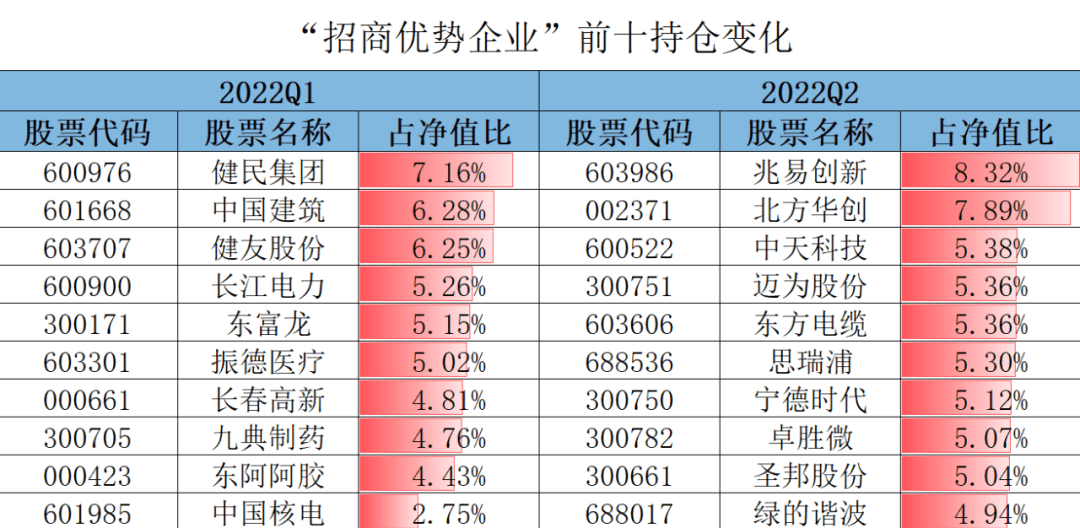

上任之初,翟相棟便將投資的重心轉移到了TMT上。

來源:基金季報

來源:基金季報

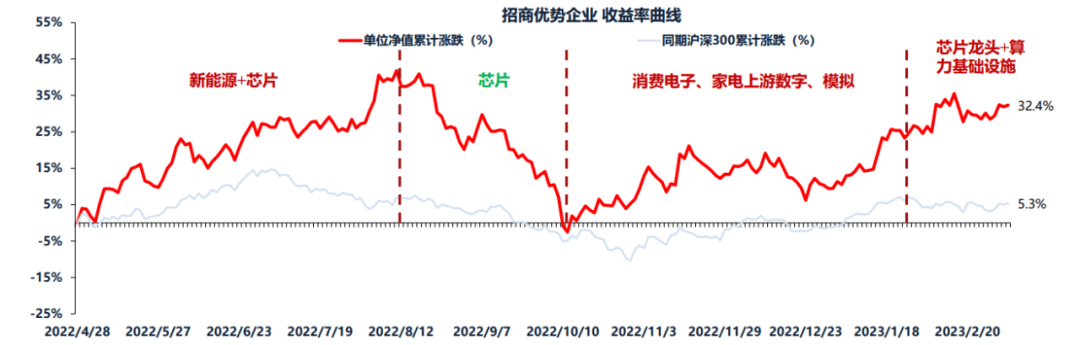

但由于低估了疫情對需求的沖擊,導致“招商優勢企業”的凈值在8月中旬至9月末出現了一定幅度的回撤,表現欠佳。

來源:基金季報

來源:基金季報

對此,翟相棟在三季報里詳細闡述了自己的操作邏輯:七月份至八月份,我們維持相對積極的倉位。結構方面,逐步降低了新能源、電子等板塊的配置,增加了計算機、化工、醫藥、能源等領域的比例。9月份以后,市場快速調整,組合在下跌中適當降低倉位,努力降低回撤,對組合適度分散、動態調整。在三季度末,我們關注到市場在快速下跌過程中,一些優質個股出現較好的風險收益比,因此也逢低布局了一些估值和成長性匹配度較好的優質公司。

對于這一階段的操作,降低新能源的配置比例,恐怕是翟相棟做的最為正確的事。因為在此后的數月里,整個新能源板塊下跌了30%。

進入四季度后,經歷過一輪疫情擾動下的迅速下行,受去庫存影響較大的消費電子、家電上游的芯片設計及模擬行業,估值已到歷史極低水平。

翟相棟預計進入疫后復蘇階段后,供應鏈會正常補庫,下游需求也會迅速回暖,因此開始大幅加倉消費電子、家電上游的數字及模擬芯片公司。

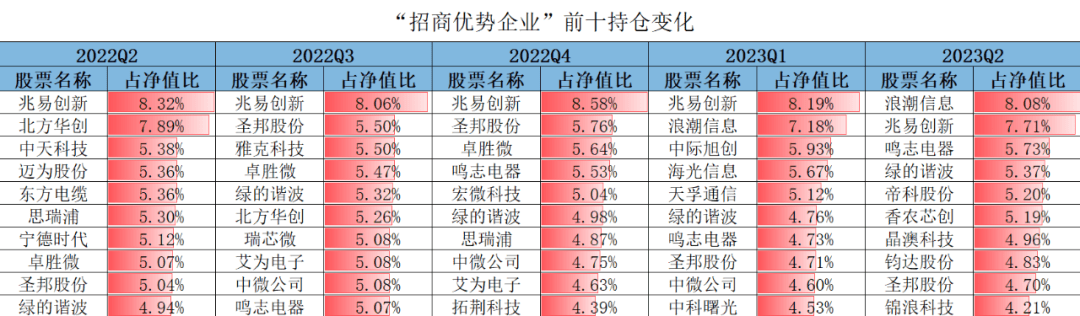

到2022年末,“招商優勢企業”中的電子行業占基金凈值比例已達到67.05%,而在2022年中時,這一比例僅為45.99%。

進入2023年后,翟相棟再一次重新調整各行業在基金中的配置比例。基于對1月份多個口徑高頻數據的判斷,翟相棟認為經濟弱復蘇與市場強預期有著較大的矛盾。于是在春節前后,他大幅降低了對消費電子、家電等行業上游數字、模擬芯片的配置比例。

當春節期間ChatGPT這一現象級產品出現后,翟相棟認為新技術的成熟將會顯著拉動算力基礎設施的需求,相關公司有“業績+估值”的雙擊機會。因此,在節后第一時間便增加了對服務器、光通信、超算、算力芯片等行業龍頭公司的配置比例。

進入二季度后,算力相關標的迎來普漲行情,翟相棟一方面對于其中已充分兌現樂觀預期、達到目標價的標的,進行獲利了結,另一方面增加了對順周期、強β行業的配置比例,比如模擬芯片、存儲芯片,汽車零部件,光伏等行業均獲得大幅加倉。

來源:基金季報

來源:基金季報

“招商優勢企業”的凈值也在這一期間出現了一波明顯上漲,并創出歷史新高。

來源:iFinD

來源:iFinD

翟相棟的任期回報率,也在短短一年時間里超過60%,排名同類前1%。

03 時代的阿爾法

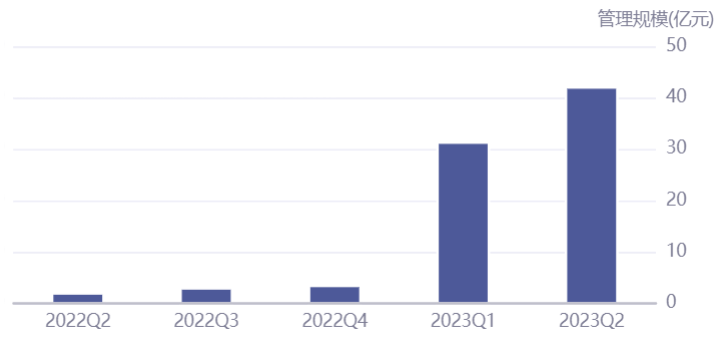

伴隨著業績的顯著增長,翟相棟個人的管理規模,也從2022年二季度的不足2億元,飆升至2023年二季度的42.02億元。

來源:iFinD

來源:iFinD

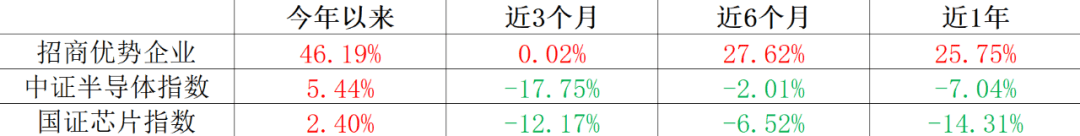

同樣是業績出眾,為何很多人選擇把錢交給翟相棟來管理?原因很簡單,翟相棟屬于少數能夠跑贏行業指數的科技成長型基金經理。

以重倉芯片的“招商優勢企業”為例,其同期表現明顯好于芯片半導體行業指數。

來源:iFinD,截至2023.6.30

來源:iFinD,截至2023.6.30

這說明,翟相棟在選股上下了不少功夫,這背后與其始終深耕TMT領域有著莫大的關系。

自翟相棟開始職業生涯以來,他一直保持著謹慎的態度,沒有急功近利地大面積擴展自己的能力圈。相反,他選擇專注于TMT領域,以此為基礎,積累豐富的行業經驗。在掌握TMT行業的核心技能后,適度地向關聯公司和行業進行拓展。時至今日,經過時間的沉淀,翟相棟的投資研究已覆蓋科技行業全領域。

翟相棟的經歷向我們展示了投資應與時代緊密關聯的重要性,每個時代都有主導性的行業,這些行業構成了時代的阿爾法。投資者需要使自己的能力圈與時代相匹配,充分利用自己能力范圍內的機會,才能在投資組合中實現更高收益。翟相棟在TMT領域的成功投資正是對此原則的踐行。

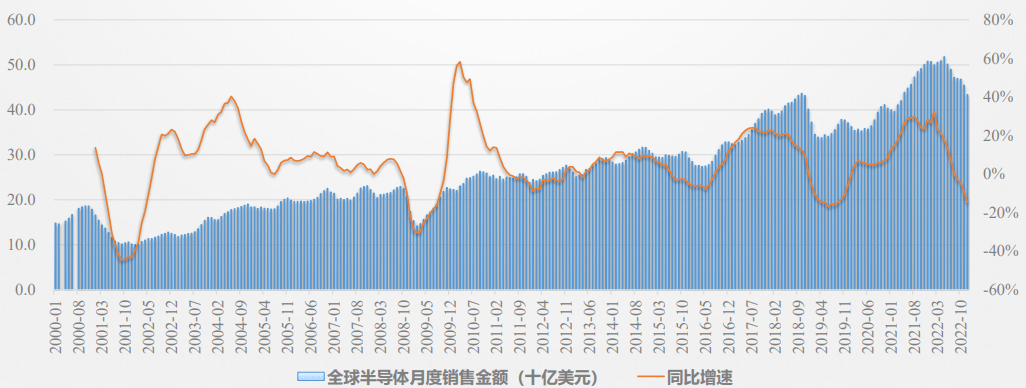

當前,各行各業正邁向數字化、自動化和智能化發展。在這個過程中,數據的獲取、存儲、傳輸、計算以及結果執行都離不開芯片的支持。參考臺積電、英特爾等公司指引,2023年上半年將是芯片行業的低谷期,緊接著將進入新的36個月的上行周期。

若歷史會重演,半導體芯片行業即將迎來新一輪的投資機遇。